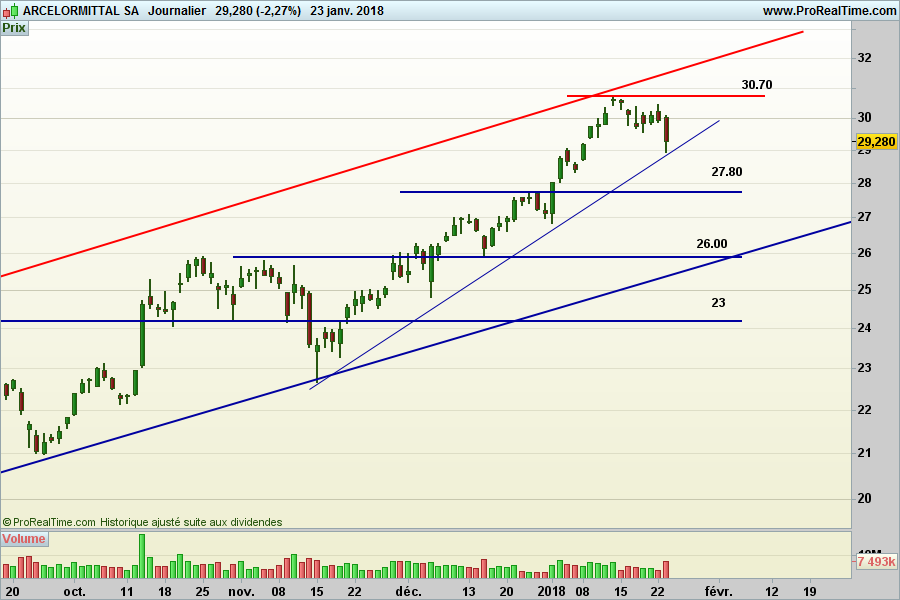

Depuis notre dernière étude en juin dernier, Arcelor Mittal s’est engagée dans une belle reprise, passant d’un cours inférieur à 18 euros jusqu’à déborder de peu les 30 euros. Le titre n’est pas particulièrement cher à 9,3 fois les bénéfices attendus en 2017, mais ceux-ci sont censés diminués en 2018 face à une demande qui pourrait ralentir, et à des mesures antidumping chinoises qui selon une étude de Barclays manqueraient d’efficacité. D’un point de vue graphique, le titre reste orienté…

Vous aimerez aussi

ArcelorMitttal : signal technique majeur, valorisation encore modeste, perspectives stratégiques en appui

Le titre ArcelorMittal a récemment validé une sortie haussière d’une large zone latérale de quatre années, franchissant avec conviction le seuil des 30,75 euros. Ce mouvement technique, renforcé par la reconquête des 34,2 euros — désormais support clé — constitue un signal d’achat de qualité. À court terme, une projection naturelle suggère une résistance à 38,20 euros, niveau déjà testé en novembre. Mais la configuration globale, appuyée par une tendance de fond haussière depuis les creux de 2020, laisse entrevoir...

Suite réservée aux abonnés; merci de souscrire à l'abonnement qui vous convient le mieux

Abonnez vous en premium

ArcelorMittal : volatil mais en reprise

ArcelorMittal affiche une résilience stratégique dans un contexte de marché volatil. Les prévisions des analystes suggèrent que le chiffre d’affaires devrait se stabiliser aux alentours de 61 milliards de dollars en 2025, pour atteindre environ 63 Md en 2026. Parallèlement, l’EBITDA se maintiendrait dans une fourchette de l’ordre de 7 à 8 Md, illustrant une optimisation opérationnelle et une bonne maîtrise des coûts. En ce qui concerne la rentabilité et la structure financière, le résultat net prévu progresse sensiblement, d’environ 2,8 Md en...

Suite réservée aux abonnés; merci de souscrire à l'abonnement qui vous convient le mieux

Abonnez vous en premium

Arcelor Mittal: biais baissier et un support à éviter d’enfoncer

Selon les estimations, le leader mondial de la sidérurgie qui publie un chiffre d’affaires en baisse de 12,7 % et un résultat opérationnel en baisse de 46% à 1,05 milliard de dollars au second trimestre est pénalisé par l’environnement économique et la surproduction chinoise qui pèsent sur les prix mondiaux de l’acier. La croissance du chiffre d’affaires est censée se maintenir entre 2 et 4% ces prochaines années par rapport à un endettement modéré et un rendement des capitaux propres...

Suite réservée aux abonnés; merci de souscrire à l'abonnement qui vous convient le mieux

Abonnez vous en premium

ArcelorMittal : croissance atone, mais le titre n’est pas cher

Selon les estimations, les perspectives de chiffre d’affaires du sidérurgiste sont plutôt orientées vers une stagnation pour les prochaines années, après un recul assez marqué de plus de 15 % par rapport à 2022. Il devrait en résulter une marge brute d’exploitation voisine de 7 %, se traduisant par un résultat brut à peu près stable, mais à moins d’une récession mondiale généralisée, le titre a pour lui être particulièrement bon marché, avec des bénéfices capitalisés moins environ 5 fois...

Suite réservée aux abonnés; merci de souscrire à l'abonnement qui vous convient le mieux

Abonnez vous en premium