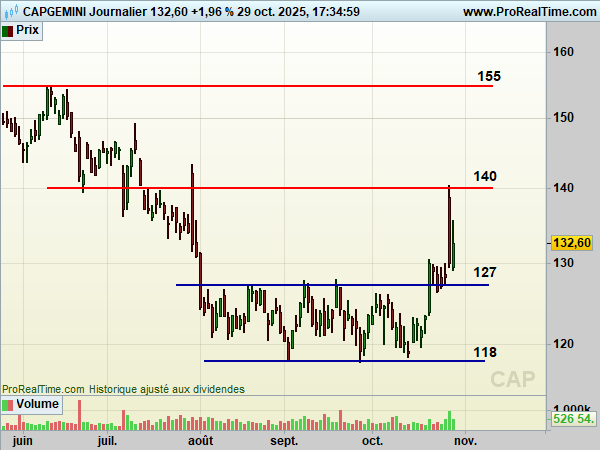

Capgemini tente de se redresser après une correction sévère, mais la reprise reste conditionnée au franchissement de résistances clés :

Depuis ses sommets de mars dernier à 220 €, le titre a perdu près de 50 % de sa valeur, une correction qui reflète la défiance générale vis-à-vis du secteur des services numériques, bousculé par l’essor fulgurant de l’intelligence artificielle. Cette technologie, perçue comme capable de substituer à moindre coût une partie des prestations traditionnelles, a pesé sur les valorisations. Graphiquement, un plancher s’est formé autour de 118 €, niveau qui a servi de base à une stabilisation progressive au cours de l’été. Le débordement confirmé de 127 €, désormais probable support, constitue un premier signal de reprise technique.

La prochaine étape se situe à 140 €, résistance intermédiaire qui coïncide avec une oblique descendante de moyen terme. Tant que ce seuil n’est pas franchi, le potentiel de rebond reste limité. En cas de succès, l’action pourrait viser 155 €, objectif raisonnable dans le cadre d’un retracement partiel de la baisse. À défaut, tout retour vers 127 €, voire 118 €, offrirait de nouveaux points d’entrée pour les investisseurs de moyen terme.

Sur le plan fondamental, Capgemini conserve des atouts notables. Le groupe a publié au troisième trimestre 2025 un chiffre d’affaires de 5,39 Mds€, en croissance de +2,9 % à taux de change constants, avec une accélération marquée en Amérique du Nord (+7 %) et au Royaume-Uni (+9 %). L’intégration de WNS, finalisée en octobre, doit contribuer à hauteur de 4 points à la croissance du quatrième trimestre et renforcer le positionnement dans les opérations intelligentes. Pour l’ensemble de l’exercice, la direction vise une croissance organique comprise entre +2 % et +2,5 %, une marge opérationnelle de 13,3 % à 13,4 % et un free cash-flow d’environ 1,9 Md€.

La valorisation reste attractive : le titre se traite sur un PER 2025 de 14,5x, inférieur à la moyenne sectorielle, avec un rendement de 2,6 % appelé à dépasser 3 % à horizon 2027. La rentabilité des capitaux propres demeure élevée, avec un ROE attendu à 16,3 % en 2025, confirmant la capacité du groupe à générer de la valeur malgré un environnement concurrentiel tendu.

En résumé, Capgemini a trouvé un socle technique solide à 118 €, mais la reprise ne sera validée qu’au-delà de 140 €. Fondamentalement, la combinaison d’une valorisation modérée, d’une rentabilité robuste et d’un positionnement stratégique sur l’IA et la transformation digitale plaide pour un potentiel de redressement, même si le chemin reste semé de résistances.

Analyse travaillée avec l’appui des données fondamentales issue de « ZoneBourse » (abonnez-vous ici).